本杰明·格雷厄姆是沃伦·巴菲特在哥伦比亚商学院的教授和导师。巴菲特甚至以格雷厄姆的名字为他的儿子命名——霍华德·格雷厄姆·巴菲特。在格雷厄姆的书《聪明的投资者》的序言中,巴菲特称其为“迄今为止关于投资的最佳书籍。”

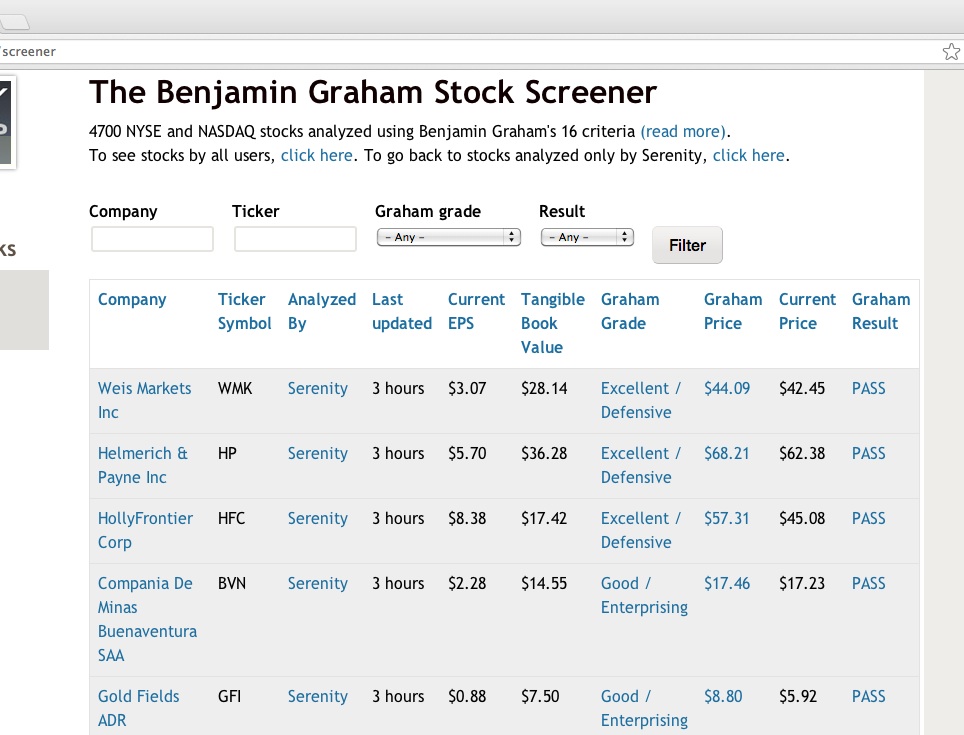

之前,我们看了如何 如何构建完整的本杰明·格雷厄姆投资组合 ,使用格雷厄姆提供的17个财务标准。 GrahamValue 的 经典格雷厄姆筛选器 每天将这17个标准应用于4700只纽约证券交易所和纳斯达克股票,以筛选有效的格雷厄姆股票。

今天,我们将探讨现代技术如何让我们既能定制格雷厄姆的标准,又能在前所未有的规模上应用这些标准,所有这一切都不违反格雷厄姆的基本定义:

"投资操作是经过深入分析后,承诺本金安全和足够回报的操作。不符合这些要求的操作是投机性的。"

防御性和进取性标准

格雷厄姆推荐的最安全的股票等级被称为防御性股票。格雷厄姆指定的识别防御性股票的标准如下:

总结自 《聪明的投资者》 第14章 - 防御性投资者的股票选择:

1. 年销售额不少于1亿美元.

[注:根据1971年以来CPI/通货膨胀的差异,这相当于今天的5亿美元]

2-A. 流动资产应至少是流动负债的两倍.

2-B. 长期债务不得超过净流动资产.

3. 在过去10年中,普通股应有一些盈利.

4. 至少在过去20年中,股息支付应连续不断.

5. 在过去10年中,每股盈利至少增加三分之一.

6. 当前价格不应超过平均盈利的15倍.

7. 当前价格不应超过账面价值的1.5倍.

作为经验法则,我们建议乘数与价格与账面价值比率的乘积不应超过22.5.

对于寻求更高利润的进取型投资者,格雷厄姆随后推荐了以下标准:

摘自《聪明的投资者》第15章 - 积极投资者的股票选择:

[注意:对于市盈率低于10的股票]

1-A. 当前资产至少是当前负债的1.5倍.

1-B. 债务不超过净流动资产的110%.

2. 盈利稳定性:在《股票指南》中过去五年没有亏损.

3. 股息记录:有一些当前的股息.

4. 盈利增长:去年的盈利超过1966年的盈利.

[注意:这大致对应于今天2008年的盈利]

5. 价格:低于净有形资产的120%.

为 NCAV 股票指定的第三组也是最后一组标准过于简单,无法进行定制,因此在本文中不予讨论。

然而,格雷厄姆的防御性和进取性标准非常严格,将所有17个标准应用于4700只纽约证券交易所和纳斯达克股票,并经过通货膨胀调整后,今天仅出现以下股票。

虽然被一些人视为缺点,但这种极端的选择性实际上是对格雷厄姆数十年研究和回测的证明。只有最优秀的股票才能符合他的标准。

"斯宾诺莎的结论适用于华尔街,也适用于哲学:“所有优秀的事物都像它们稀有一样困难。”"

本杰明·格雷厄姆,第8章:投资者与市场波动,《聪明的投资者》。

调整防御性和进取性标准

现在让我们看看是否可以利用现代技术以在他那个时代更难实现的方式应用格雷厄姆的标准。

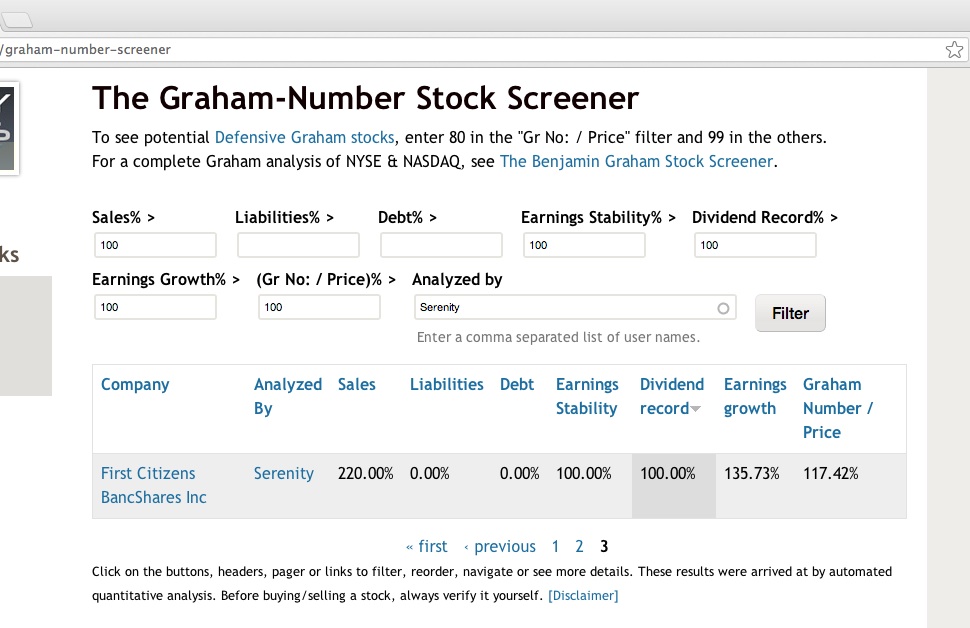

快速查看 GrahamValue 的第二个筛选器,高级格雷厄姆筛选器,会发现4700只NYSE和NASDAQ股票中,近630只已经连续支付了20年的股息。在这些股票中,大约110只的售价低于其格雷厄姆数字。

事实上,应用所有防御性标准中除了2个之外的标准仍然验证了4700只股票中的21只。只有流动负债和长期债务的标准大幅减少了获批股票的数量。

现在,进取型股票选择标准在很大程度上是对防御型标准的修改——在这种情况下,人们只是为那些历史表现不如防御型股票的股票支付更少的价格。

现在让我们看看如何将每个创业标准应用为防御标准的百分比。

1. 销售 - 不需要。 由于企业家标准没有提到具体的销售要求,我们将完全省略这一标准。

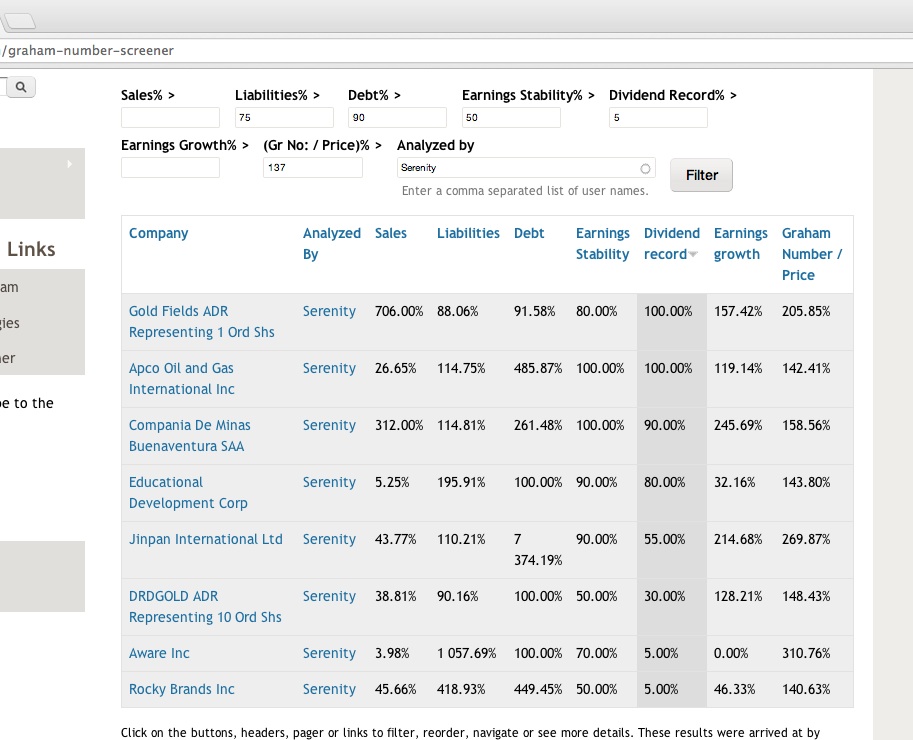

2. 当前负债 - 75%。 防御性标准规定,流动资产应至少是流动负债的两倍。进取性标准规定,流动资产应至少是流动负债的1.5倍。因此,满足75%防御性标准的股票将完全满足进取性标准。

3. 长期债务 - 90%。 防御性标准规定长期债务不得超过净流动资产。进取性标准规定债务不得超过净流动资产的110%。因此,符合90%防御性标准的股票将完全符合进取性标准。

4. 收益稳定性 - 50%。 防御性标准规定了过去10年中普通股的一些收益。进取性标准规定在过去五年中没有赤字。因此,满足50%防御性标准的股票将完全满足这一进取性标准。

5. 股息记录 - 5%。 防御性标准要求过去至少20年内持续支付。进取性标准要求有一些当前的股息。因此,符合5%防御性标准的股票将完全符合进取性标准。

7. 盈利增长 - 0%。 防御性标准规定过去10年每股收益至少增加三分之一(使用3年平均)。进取性标准要求去年的收益超过2008年的收益(格雷厄姆在1971年指定为1966年)。

我们不会使用这个标准,因为在这里输入一个值会错误地排除任何在8-10年前没有盈利的股票。此外,标准#4已经确保所有股票在过去至少5年内都有持续的盈利。因此,自那时以来盈利大幅减少的任何股票可以简单地手动排除。

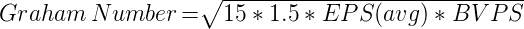

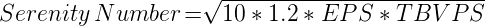

7. 格雷厄姆数字 / 价格 - 137%。 防御性标准规定,乘数与价格与账面价值比率的乘积不得超过22.5(15 x 1.5)。 格雷厄姆数字 因此被定义为:

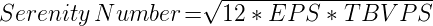

企业标准要求价格低于120%的净有形资产(账面价值),或低于10倍的_ trailing EPS_。我们可以将两者结合起来——正如格雷厄姆为防御性价格所做的——以得出类似于格雷厄姆数字的价格计算。为了避免错误地将这个数字归因于格雷厄姆,我们称之为_宁静数字_。

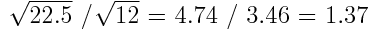

格雷厄姆数本质上是 宁静数 的137%。

因此,任何格雷厄姆数字为其当前价格的137%或更高的股票都将完全符合这一积极的标准。

最终股票名单

将上述定制的企业标准应用于4700只NYSE和NASDAQ股票,现在为我们提供了一个更大的股票列表。

我们在生成这个列表时也没有违反格雷厄姆的任何基本原则。技术只是让我们能够在几分钟内进行统计演算,而这在以前可能需要几个月。

总结

如上所示,尽管格雷厄姆的企业标准本身在今天的市场条件下并不能验证许多股票,但即使稍微定制一下,也会出现更多的股票。因此,在大多数正常市场条件下,使用精确的格雷厄姆标准(例如在本·格雷厄姆筛选器中使用的标准)和定制的格雷厄姆标准(如上所示)的组合,应该会产生相当数量的股票以供进一步验证和投资。

上面给出的例子就是这样一种定制,使用了格雷厄姆自己规定的一套标准。凭借今天的技术,尝试各种这样的标准组合以找到最适合我们投资目标的股票变得很容易。但始终要记住的是格雷厄姆对任何投资操作的基本要求——本金安全和足够的回报。

免责声明: 结果是通过自动化定量分析得出的,未经过人工验证。在做出投资决策之前,请验证所使用数据的有效性——最重要的是,任何近期的股票拆分。

2019 更新

沃伦·巴菲特解释了股票的 内在价值 是 依赖于当前的债券收益率和利率。